рубрики

Насколько ассортимент, скидки и качество сервиса влияют на лояльность? Почему клиенты уходят на маркетплейсы? Как удержать покупателя? Эти вопросы задает себе каждый ритейлер. Чтобы узнать, восстановилось ли потребление после шока последних лет и что сегодня стало главным фактором при выборе товара, разработчик e-commerce решений Aero и Retail Business Russia провели серию опросов и глубинных интервью с крупнейшими игроками российского ритейл-рынка. Результаты исследования предлагаем в этой статье.

Исследование проводилось осенью 2023 года и состояло из 2-х этапов — количественного исследования (опроса) и глубинных интервью. Всего в исследовании приняли участие 55 респондентов из 20 сегментов рынка, представляющих крупные компании с годовым оборотом более 500 миллионов рублей. Среди респондентов ecom-директора, СЕО, директора по маркетингу и владельцы продукта Xiaomi, Simple Wine, Selgros, «Лукойл», «Подружка», «Азбука Вкуса», SPLAT, Unilever, «Лента» и др. компании.

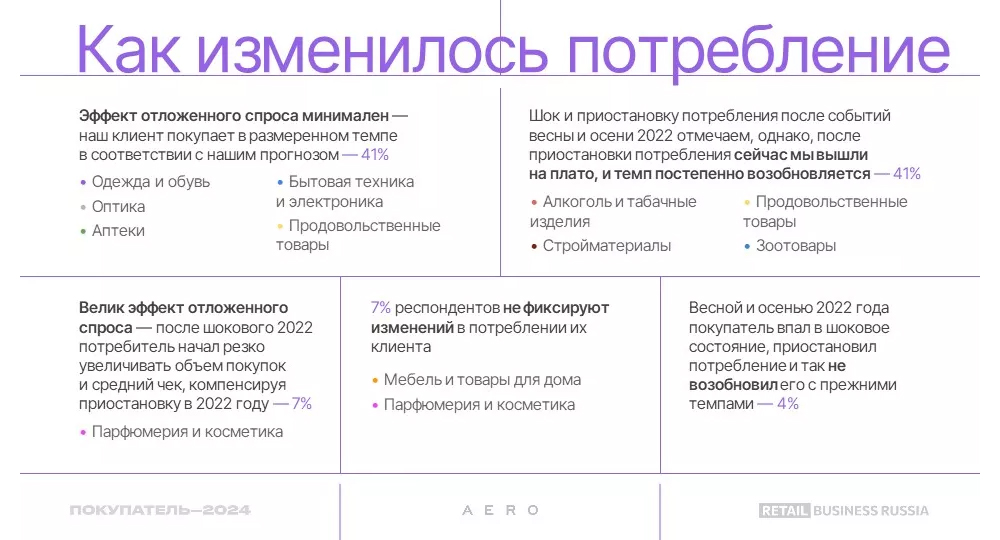

Исследование показало, что невзирая на сокращение импорта потребление стало более рациональным. И хотя темпы продаж возобновляются, а эффект отложенного спроса минимален, россияне по-прежнему сравнивают цены и отдают предпочтение более бюджетным брендам. Это стимулирует компании искать новые неценовые преимущества и бороться за место в кошельке клиента.

Людмила Казунеткина, ex-директор по e-com в Phillips DA, рассказала, что с падением рубля те, кто хотел обновить уже имеющиеся дома товары, в одночасье опустошили полки магазинов, затем спрос в этом сегменте резко упал. Инноваторы, то есть те, кто присматривался к покупке нового предмета бытовой техники и электроники, в большинстве сегментов отложили эту идею.

По ее словам, люди стали осознаннее относиться к тратам, так как спрос больше всего снизился на товары, у которых нет четкого рационального применения. Кроме того, кредиты стали дороже, а их одобряемость снизилась, что также оказывает давление на отрасль в целом и high-end сегмент, в частности.

Что касается брендов, то одни потребители держатся за проверенные оставшиеся марки, другие – переходят на более бюджетные, в том числе, совершенно новые для рынка.

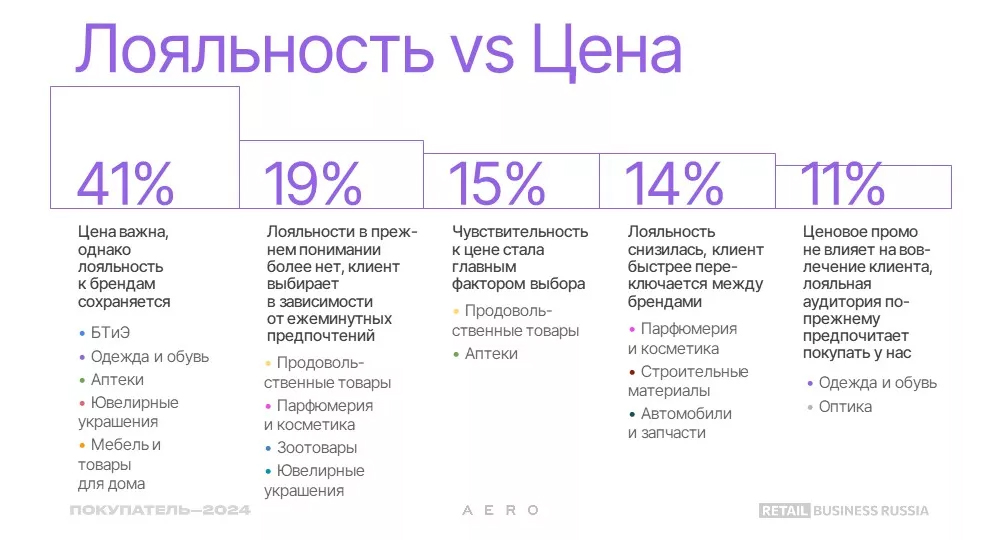

По мнению участвовавших в исследовании компаний, для российского покупателя важнее всего расширенный ассортимент продавца и привлекательные цены. Среди опрошенных ритейлеров 41% отметили, что покупатели смотрят на стоимость, но лояльность к брендам сохраняется. По оценке 15% респондентов, цена наибольшим образом влияет на выбор — особенно это заметно в сегментах аптечных и продовольственных товаров. При этом 19% респондентов заявили, что лояльности в прежнем понимании более нет, и россияне выбирают бренды в зависимости от своих ежеминутных предпочтений – выбирая, у какого производителя купить товары, россияне обращают внимание не на популярность бренда, а на ассортимент магазина, стоимость товаров и программы лояльности.

По словам Аскара Кинжигалиева, e-com директора «Винлаб», лояльность потребителя алкогольным брендам – вопрос, волнующий всех дистрибьюторов и продавцов. Рынок становится все более цивилизованным и все больше россиян покупают алкоголь в официальных магазинах, а не у no-name продавцов. Доверие к ритейлерам, гарантирующим качество продукта и сервиса, однозначно растет. «Покупатели стали находить альтернативу ушедшим брендам, и мы наблюдаем рост спроса на российских производителей. «Винлаб» продолжает инвестировать в свое развитие, и это вместе с развитием e-com, обеспечивают наш стабильный рост», – говорит Аскар Кинжигалиев.

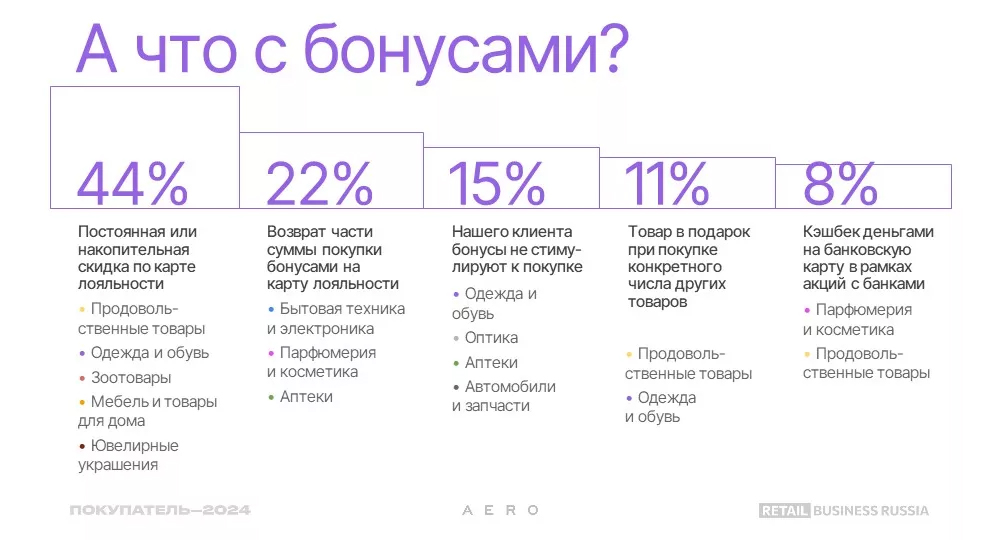

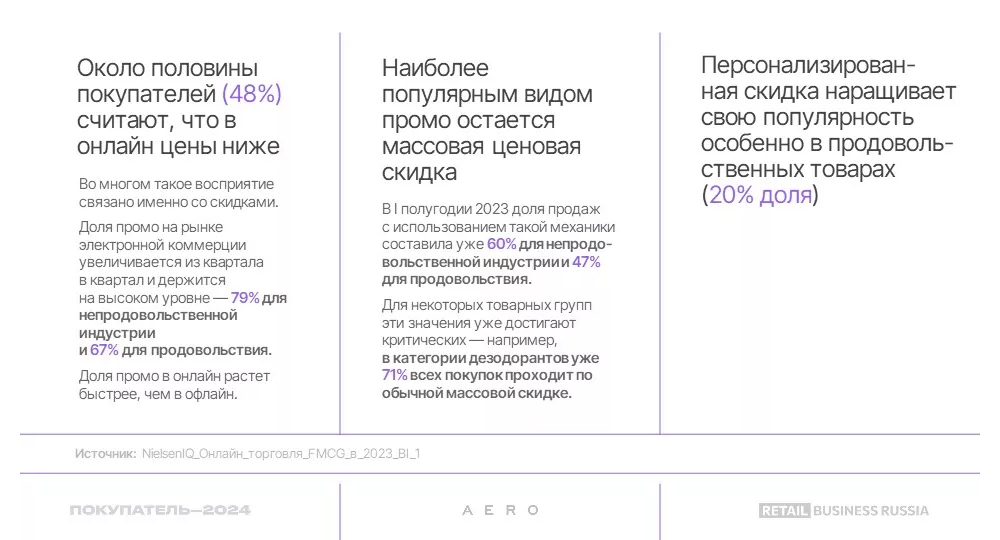

По оценке 85% опрошенных ритейлеров, программы лояльности по-прежнему стимулируют россиян к покупке. Среди наиболее популярных бонусных систем: постоянная или накопительная скидка по карте лояльности (44% ответов), кэшбек бонусами (22%) или деньгами (8%) на карту, а также товар в подарок при покупке других позиций (11%). Бонусы не влияют на решение о покупке в категориях fashion, автомобилей и запчастей, оптики и аптек – так ответили 15% опрошенных.

Люкс оказался самым стойким – потребители premium-сегмента стремятся поддерживать привычный уровень жизни любой ценой, невзирая на изменение стоимости и бонусные программы.

«Потребитель premium-класса, как и все, изменил свое покупательское поведение, мы это явно видим по статистике продаж. Важными факторами для него становятся нивелирование рисков, поиск дополнительных преимуществ и попытки адаптировать свои привычки, которые формировались годами, к новым реалиям. После серии эпизодов отключения некоторых брендов от поддержки зарубежного ПО, автовладельцы попытались снизить риск, переключившись на альтернативных производителей, – комментирует Тимофей Гераськин, управляющий директор «БорисХоф». – Однако поменять бренд после многолетнего пользования машинами немецкой четверки не так просто – рынок новых брендов еще не изучен, и на сравнение характеристик и преимуществ теперь уходит вдвое больше времени».

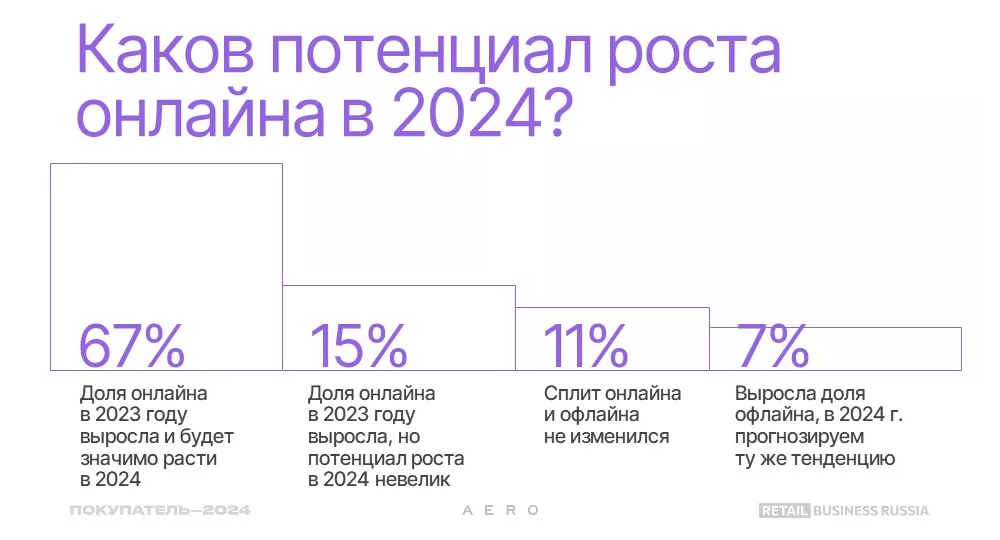

Увеличение онлайн-продаж отметили 67% ритейлеров – это происходит в основном благодаря маркетплейсам. Потребители уходят с прямых каналов продаж брендов на маркетплейсы из-за более привлекательной цены – так ответили 30% ритейлеров.

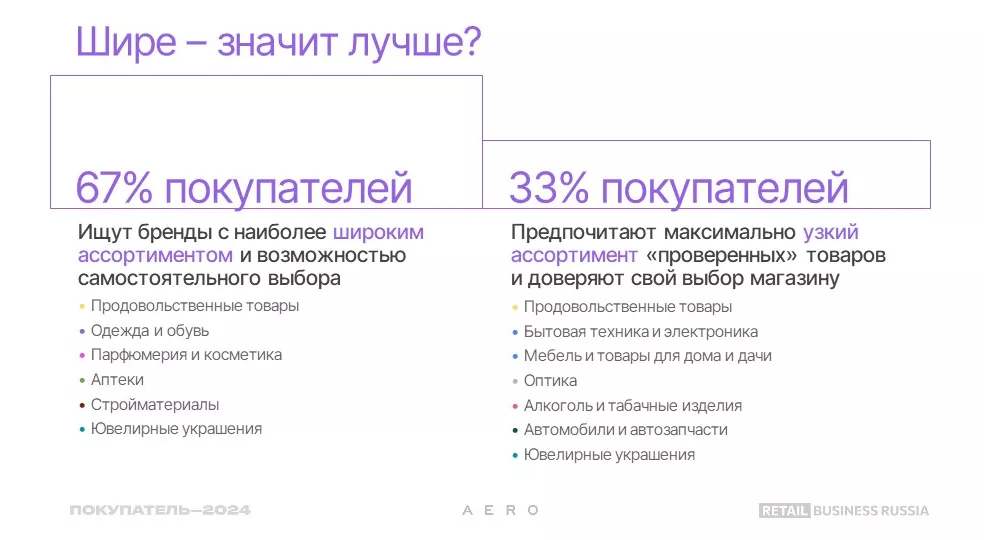

Расширенный ассортимент – второй важный критерий выбора продавца после цены. Широкий выбор товаров особенно важен для покупателей в категориях fashion, парфюмерия и товары для красоты, аптеки и стройматериалы – так ответили 67% ритейлеров. Обратная тенденция, когда покупатель предпочитает максимально узкий ассортимент «проверенных» товаров и доверяет свой выбор магазину, прослеживается у 33% ритейлеров в следующих категориях – бытовая техника и электроника, мебель и товары для дома, оптика, алкоголь и табачные изделия, автомобили и автозапчасти.

Каждый третий (30%) ритейлер отмечает, что пользователи уходят на маркетплейсы из-за привлекательных цен – это характерно для сегментов fashion, e-grocery, парфюмерной и косметической продукции, а также автомобилей и запчастей. Возможность сравнить товары у нескольких продавцов выделяют 26% опрошенных – это ключевое преимущество в сегментах ювелирных украшений и стройматериалов. Широкий выбор и высокий уровень сервиса становятся основными причинами выбора маркетплейсов для заказа аптечных товаров.

Также маркетплейсы выбирают из-за удобной доставки и самовывоза – 19% ритейлеров отмечают удобстводля покупателя при получении товаров из ПВЗ, а 14% – возможность экспресс-доставки. Причем в обоих случаях важна скорость – 30% покупателей надеются забрать товары с ПВЗ день в день или на следующий день, а для 18% принципиальна экспресс-доставка до 1-3 часов с момента оформления заказа.

Доля онлайн-продаж увеличивается – так отметили 82% опрошенных ритейлеров, причем 67% прогнозируют бурный рост и в 2024 году.

«В 2024 году мы ожидаем, что тренд на рациональное потребление сохранится, и средний чек в категории, скорее, снизится, несмотря на общий рост цен», – считает Людмила Казунеткина, ex- директор по e-com в Phillips DA.

«Люди привыкнут к новым брендам, рост продаж новых автомобилей даже с учетом новых цен мы ожидаем на уровне х2 к показателям 2022 года – шок прошел, и premium-потребитель готов дальше поддерживать привычный уровень жизни», – дает оптимистичный прогноз на 2024 год Тимофей Гераськин, управляющий директор «БорисХоф».

Сообщает Retail.ru

Фото: freepik.com